離婚後、連帯債務の住宅ローンが残っている家に住み続ける場合

離婚後に「連帯債務の住宅ローンが残っている家に住み続ける」ことは、法的にも金融的にも慎重な判断が求められるテーマです。

名義や返済義務は離婚によって消えず、銀行の承諾がなければ単独名義への変更も難航します。

この記事では、連帯債務の仕組みから離婚後の対応、そして任意売却を含む現実的な解決策までを、専門的な観点からわかりやすく解説します。

なお、任意売却の全体像を知りたい方は、「任意売却とは?仕組みやメリット・デメリットをわかりやすく解説」をご覧ください。

- この記事の監修者

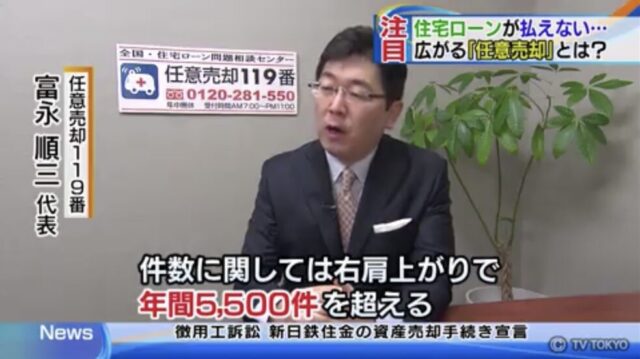

- 富永 順三 任意売却119番・代表コンサルタント

- ・年間相談件数3,000~5,000件

- ・8割以上の方が相場に近い価格で売却に成功

- ・売却後の残りの返済額:月10,000円前後の方が多数

- ・くわしい経歴→「競売体験者」だからわかります

目次

住宅ローンの連帯債務とは?

連帯債務とは、夫婦など複数人が同じ住宅ローン契約において、共に返済義務を負う仕組みです。

主債務者だけでなく、連帯債務者もローンの支払いに責任を持ち、どちらか一方が返済できなくなった場合は、もう一方が全額を支払う義務を負います。

収入を合算して借入できるため、より高額な住宅を購入しやすくなる点が特徴です。

この仕組みは借入時には有利に働きますが、離婚後にはトラブルの原因になりやすい点にも注意が必要です。

離婚したら、連帯債務の住宅ローンは誰が払う?

離婚しても、住宅ローンの債務者には返済義務が残ります。たとえ本人が家に住まなくなっても、契約上の債務は消えません。

自宅は離婚時のトラブル要因になりやすく、「早く離婚したいのに、家の扱いで話が進まない」といった相談も少なくありません。

ローンが完済できる場合は、売却して代金を分け合う・どちらかが住む・賃貸に出すなどの選択が可能です。

しかし現実には、オーバーローンで売却が難しい、妻が名義を望んでも新たなローンを組めないといったケースが多く見られます。

さらに、妻が連帯債務者や連帯保証人になっている場合、離婚後に夫が滞納すれば返済請求が元妻に及ぶリスクもあります。

では、住宅ローンを抱えたまま離婚する場合、どんな点に注意すべきでしょうか。

▶ 関連記事:離婚後に元夫が住宅ローン破産したが任意売却で競売を回避

まずは不動産について調べよう

まず確認すべきは、不動産の現状です。

離婚時に夫婦で購入したマイホームは、動かすことも分割することもできない資産です。放置すれば問題がこじれるため、まずは現状を正確に把握することが重要です。

どこへ相談するにも、所有状況やローン残高など、自分の立場を整理しておかなければ適切な助言は得られません。

ここでは、夫婦のどちらか、または双方が所有・ローン契約者となっているケースを前提に、事前に確認すべきポイントを解説します。

①不動産の名義

この場合、名義とは「所有権」を指します。

住宅ローンは一般に、『所有者=債務者』です。

この確認は、登記済証(権利証)や不動産の全部事項証明書(謄本)などで可能です。

次に、連帯保証人の有無を確認しましょう。

これは住宅ローンの契約書である、「金銭消費貸借契約(金消契約)書」を確認します。

連帯債務者がいる場合は、謄本に記載されていることがありますが、連帯保証人の場合は記載ありません。

そのため、金消契約を確認するほかないのです。

債権者に確認することも可能ですが、時間がかかります。

特に古い契約は、金融機関の統廃合などもあり、回答までに長く待つことも少なくないようです。

②住宅ローンの残高

住宅ローンの残高は、任意売却として進めるほかないのか否かを決める重要なポイントです。

返済計画表やローン残高証明書などで確認しましょう。見つからない場合は、借入先に発行を依頼しましょう。

③不動産の概算価格

査定といって、不動産会社などで住宅の価値を算出してもらいます。

これは机上査定(概算)ではなく、現地調査を受けたほうが、より正確な価値を算出することができます。

その理由は、机上査定は市場価格、つまり実際の価値との誤差が生じやすいからです。

不動産の価値は、公示価格やチラシ、ネット広告などからおおよその価格は出せることでしょう。

また、インターネットなどで複数社から一括で査定を受けることもできますが、査定額を高めに見積もっていることが多いようです。

実際、ネット査定額を念頭に現地査定を受けた結果、『査定額が大幅に下がった。』という声が多数挙がっています。

ネット見積りや机上査定額は、あくまで”理論値、期待値”と考えるのが無難です。

離婚後に残った住宅ローンとオーバーローン問題

離婚後に住宅ローンが残る場合、「家を売るか」「どちらが住むか」「誰が払うか」を明確にする必要があります。

オーバーローンであれば、連帯債務者を外すことも難しく、離婚後も返済義務が続きます。

自宅を売却しない場合は、名義人(主債務者)が実際に居住していることが契約上の原則です。

ローンを抱えたままの離婚は、想像以上に制約が多い点に注意しましょう。

オーバーローンの場合

自宅の査定額が住宅ローン残高を下回る場合(=オーバーローン)は、次の3つが主な選択肢です。

- 返済を続けて完済を待つ

- 差額を用意して通常売却する

- 差額を用意できない場合は任意売却する

ローンを完済できないまま売却する場合、原則として債権者の同意が必要です。

また、住宅ローンは「所有者が住むこと」が前提の契約であり、他人に貸すことは契約違反になります。

実際に、元夫が住んでいないことが発覚し、最終的に住宅ローン破綻した事例もあります。

▶ 関連記事:離婚後に金利優遇解除されて住宅ローン破綻した事例

アンダーローンの場合

アンダーローン(時価>住宅ローン残高)の場合は、不動産の売却後に資金が残るため、以下の選択肢が考えられます。

1)物件を売却し、残った資金を財産分与として分け合う

2) 一方が住む。共有の場合は、相手の持分を住む側が買い取るなどして名義をまとめる

3) ペアローンの場合は単独で借り換え、所有権もまとめる

2については相手に財産分与ができるだけの資力があること、3については、オーバーローンの場合でも同じですが、借り換える側に充分な年収が必要です。

問題は1です。

価値を算定する際、その金額でトラブルに発展しやすいのです。

理由は、住み続ける、あるいは買い取る側は時価を低く見積もって、支払う額を抑えようとします。

いっぽう、財産分与を受ける、あるいは自分の持分を買い取ってもらう側は、できるだけ高くしようと考えます。

このようなことから、総合的な判断をした場合、やはり売却に理(利)があります。

なぜなら、売却によって実際に資金化されて金額が確定するからです。その資金を分け合うことで、婚姻関係とともに家との関わりも解消できます。

また、夫婦どちらも家に住まない場合も売却した方が無難です。住宅は年数が経つほど価値が下がる傾向にあります。

特に、空家は劣化しやすいため、早めに処分をしたほうが資産の毀損を防ぐことに繋がります。

離婚後、連帯債務の住宅ローンが残っている家に住み続ける場合

- 夫が住み続ける場合:契約違反にはならないが、妻が連帯債務者のままだとリスクが残る

- 妻が住む場合:名義変更や借り換えが必要だが、実際に承認されるケースは少ない

よくある「妻と子が住み続け、夫が出ていくケース」は、未成年の子がいる場合に多いです。

夫が養育費代わりにローンを払い続けるか、妻が借り換えて名義を変えるかの2択ですが、後者は審査が厳しく実現はかなり難しいです。

▶ 関連記事:夫名義の家に、妻が住み続ける方法

夫が(住宅ローン名義人)が住み続けるのがベター

後々のトラブルやリスクを考えると、住宅ローン名義人である夫がそのまま住み続け、妻と子が移り住むことがベターな方法であると言えます。

しかし、主たる債務者として,夫が離婚後もローンを払っていくことを選択したのであれば、収入減にならないよう努力する必要があります。

妻が連帯債務者や連帯保証人などの責務を負っている場合は、滞納した途端に妻に督促が行き不快な思いをさせることになるので、住宅ローンの支払いを滞らせてはいけません。

妻側も連帯債務者や連帯保証人になっていることを自覚し、主たる債務者の元夫とコンタクトを取り、支払い状況を確認するなどローンを滞納しないように監視することも必要になります。

万が一、競売に掛けられてしまえば、住んでいる妻と子どもが強制退去させられることになってしまいます。

これを防ぐために、住宅ローンが残っている家でも売却することが可能な任意売却という手法を検討しておきましょう。

▶ 関連記事:任意売却と競売の違いは?メリット・デメリットを図解で徹底比較

住宅ローンが支払えない場合は任意売却も検討しよう

テレビ東京ゆうがたサテライトで任意売却119番の支援事例が紹介

離婚や収入減で住宅ローンの返済が難しくなり、売却を検討せざるを得ないケースは少なくありません。

ローン残高を完済できなければ通常売却はできず、オーバーローン状態のままでは現金で差額を補う必要があります。

そのような場合に検討すべきなのが任意売却です。

任意売却は、債権者(銀行など)の同意を得て競売を避けながら自宅を売却する方法で、引越し支援金が出る場合もあります。

返済が難しいと感じた時点で、早めに専門家へ相談することが重要です。

▶ 関連記事:任意売却とは?仕組みやメリット・デメリットをわかりやすく解説

離婚と住宅ローン問題の関連記事

住宅ローン問題、名義に関する記事

- 夫名義の家に、妻が住み続ける方法

- 夫が住宅ローンを支払う家:妻へ名義変更できるのか?

- 離婚するのですが、住宅ローンの夫婦間での連帯保証人はどうなりますか?

- 離婚に伴う住宅ローン問題について相談したいのですが

離婚にともなう任意売却の事例

LINE相談

LINE相談 メール相談

メール相談 資料請求フォーム

資料請求フォーム