任意売却と親子間売買で住宅ローンを組む方法と競売回避の注意点

住宅ローンの支払いを滞納し、金融機関からこのままでは競売になってしまうと聞きました。私は親の立場ですが、子どもに自宅を買ってもらい、住み続けたい。可能なのでしょうか?

住宅ローンの支払いを滞納し、金融機関からこのままでは競売になってしまうと聞きました。私は親の立場ですが、子どもに自宅を買ってもらい、住み続けたい。可能なのでしょうか?また、メリットやデメリットがあれば知りたいのですが。

いわゆる「親子間売買」または「親族間売買」についてのお問い合わせですね。親子間売買は可能です。ただし、ローンを使う場合は一般的な住宅ローンが利用できないケースが多いのが実情です。まったく望みがないわけではなく、一定の要件を満たせば、住宅ローン利用も視野に入ります。

任意売却の全体像を知りたい方はこちらをご覧ください。

▶ 関連記事:任意売却とは?仕組みやメリット・デメリットをわかりやすく解説

- この記事の監修者

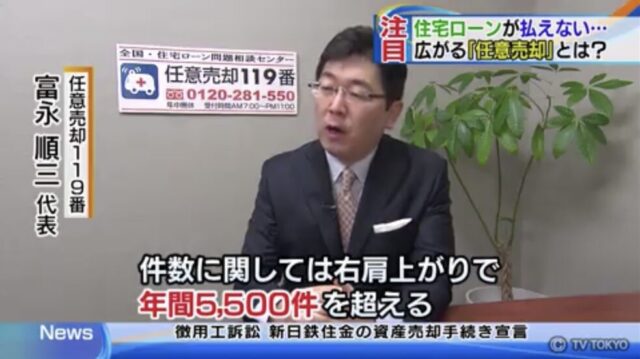

- 富永 順三 任意売却119番・代表コンサルタント

- 宅地建物取引士

- 運営元:任意売却支援機構株式会社

- 会社概要:運営事業者情報

- 経験年数:創業20年 / 年間相談件数3,000~5,000件

- メディア実績:日本経済新聞、テレビ朝日 羽鳥慎一モーニングショー、NHKクローズアップ現代+など

- ・8割以上の方が相場に近い価格で売却に成功

- ・売却後の残りの返済額:月10,000円前後の方が多数

- ・くわしい経歴→富永順三のプロフィール

住宅ローン問題の専門家選びでお悩みの方へ20年の経験を持ち、数々のメディアで実績が証明された専門家が、最適な解決策を無料でご提案します。

目次

任意売却における親子間売買・親族間売買とは

親子または親族、あるいは知人との間で不動産を売買取引をすることです。

これは、通常の売却と異なり、取引後も元所有者が住み続けるために行われるケースがほとんどでしょう。そのため、リースバックに近しい取引となることもあります。

親子間売買で自宅に住み続けたい

住宅ローン滞納に陥った方から『なんとか自宅に住み続けたい』というご相談をたくさん受けています。

想い出の我が家である、子どもの転校を避けたい、同居に年老いた親がおり、新しい環境になじめそうにない。自宅で開業している。など、それまでの生活を続けたい理由はそれぞれです。

こんなとき、お子さんとの間で「親子間売買」が成立できれば安心です。気心の知れた子どもが家の所有者となるわけですし、ゆくゆく発生する相続のときにも遺産分割で揉めることもありません。

このほか、子ども以外の身内との取引なら「親族間売買」。元を含む夫婦間で行う場合は「夫婦間売買」、第三者が購入する「リースバック」と切り分けます。

▶ 関連記事:リースバック・住宅ローン困難のまま住み続ける

親子間売買のメリット・デメリット

親子間売買の最大のメリットは、不動産の売却後も自宅に住み続けることができる点に尽きます。ただし、通常の売買にはない難しさやデメリットもあります。

親子間売買のメリット

- これまで通り、自宅に住み続けることができる。(引越し費用や手間がゼロ)

- ローン支払い額は低くなることが多い。(家計再建に直結)

- 完全クローズドの取引なので、プライバシーが保てる。

親子間売買のデメリットと難しさ

- 融資する金融機関が極めて少ない

- 住宅ローンが使えても、有利な金利優遇が少ない

- 買った子どもは将来、自分の家の住宅ローンが組めない可能性が高い

- 住宅ローン控除などの優遇が受けられないことがある

親の家を買う子ども側に現金の用意があれば解決は容易です。しかし、多くは新たな融資が必要となり、問題となります。

これは、融資したお金が正しく遣われるのかという疑念と、売買取引の正当性(公正さ)を金融機関が判断するのが難しいためです。

成功事例:任意売却と親族間売買を組み合わせて住み続けた例

親子間売買・親族間売買は難しい側面もありますが、適切な手順を踏めば居住継続と家計再建を両立できます。

実際に、任意売却と親族間売買を組み合わせて成功した事例をご紹介します。

【事例概要:名古屋市熱田区 Y様】

住宅ローン残高約2,980万円に対し、転職による収入減で支払いが困難になりました。

- 解決策: 任意売却と弟さま名義への親族間売買(組み換え)を提案。

- 結果↓

- 自宅に住み続けることに成功(子供の転校を回避)。

- 残債約430万円は、債権者との交渉により月1万円の分割払いに圧縮。

- 弟さまが組んだ新ローン(約7.9万円/月)を、Y様家族が家賃として支払い、家計負担が大幅に軽減。

【成功のポイント】 相場に基づいた売却価格を設定し、贈与リスクを回避。また、専門家が債権者(金融機関)との交渉、買主(弟さま)のローン審査、税務整理までをワンストップで実行しました。

詳しくはこちらをご覧ください。

▶ 関連記事:任意売却×親族間売買で住み続けに成功した名古屋市熱田区の事例

任意売却でも親子間売買で住宅ローンを組める条件

任意売却119番では、親子間売買でも利用できる提携ローンや金融機関のネットワークがあります。融資の可能性を高めるために、買主(お子さんなど)側には以下の条件が特に厳しく求められます。

- 安定した収入と返済能力:一般的な金融機関は、親子間売買に通常の住宅ローン(優遇金利)を適用しません。そのため、より厳しい審査基準が適用されます。

- 勤続年数(最低3年以上が目安)

- 年収(ローンの種類によりますが、300〜400万円以上が望ましい)

- 既存の借り入れがないこと(カードローン、車のローンなど)

- 売買価格の「正当性」:市場相場とかけ離れた価格での取引は、税務署から贈与と見なされ、金融機関も融資を渋ります。必ず適正な不動産査定書に基づいた価格設定が必要です。

- 賃貸借契約の明確化:売却後、親が子に家賃を支払う(リースバック形式)場合、賃貸借契約書を明確に作成し、家賃収入が子の返済原資の一部であることを証明する必要があります。

- 親の債務状況の整理:売主である親の住宅ローンが、売買代金によってすべて完済されること(または任意売却で残債の返済計画が債権者と合意されていること)が必須条件です。

お子さん側に返済能力と信用情報があれば、上記の条件を満たすことで可能性は一気に高まります。まずは、お子さんの年収や既存の借り入れ状況を整理してご相談ください。

親子間売買後の「住宅ローン控除」適用ワザ

親子間売買ができたとしても、住宅ローン控除が使えないとは限りません。条件を満たせば大丈夫です。ポイントは、「不動産の売主と買主の生計が同一か否か」です。

同居している親子、あるいは扶養関係にある親子間で家を売買してしまうと、住宅ローン控除を使えないとお考え下さい。

また住宅ローン控除を適用するには、当然「住宅ローンの利用が必須」です。親子間売買の場合、金融機関が住宅ローン審査に通さない事例が多いので、そもそも住宅ローンを利用できない可能性も高くなります。

自己解決時の注意点

『費用を払いたくないので、自分であちこちの銀行に審査を申し込みました。全部だめでしたが、結果落ちは心外です。』

まず、住宅ローンは「売買を経て融資を受ける」という大原則があります。そのため、配偶者間でローンの借り換えをする感覚で申込をすると、まず審査には通りません。

また、信用情報機関では、新規の審査結果を共有しています。不認可は半年間履歴として載っていますので、同じ人があちこちに申し込んでも結果は同じなのです。

借り換え同様、親子間売買にも費用はかかります。その点は、致し方のないこととご理解ください。なお、諸費用も含めてローンを借り直すことができることもあるため、まずはご相談ください。

子どもは家を買えないが、住み続けたい

お子さん側が住宅ローンを組める状態ではない場合(親族や知人に頼めない場合も含む)は、第三者を探すほかありません。よって、リースバックを模索することになります。

詳しくは リースバック・住宅ローン困難のまま住み続ける をご覧ください

LINE相談

LINE相談 メール相談

メール相談 資料請求フォーム

資料請求フォーム