2025/11/11(公開: 2020/02/11)

2025/11/11(公開: 2020/02/11)

任意売却後の債務整理はどうすべき?6つの方法と注意点を徹底解説

任意売却を終えても、住宅ローンの残債(借金)がゼロになるわけではありません。

返済を続ける体力がない場合、債務整理を併用することで負担を大幅に減らせます。

本記事では、任意売却後に取れる6つの債務整理方法を、それぞれの特徴・メリット・デメリットとともにわかりやすく解説します。

なお、任意売却の全体像を知りたい方は、「任意売却とは?仕組みやメリット・デメリットをわかりやすく解説」をご覧ください。

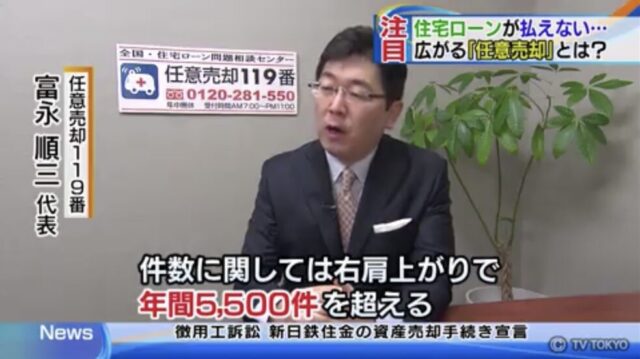

- この記事の監修者

- 富永 順三 任意売却119番・代表コンサルタント

- 宅地建物取引士

20年の経験を持つ専門家が、解決策を無料でご提案します。

目次

任意売却後の債務整理の考え方

任意売却で家を売っても、売却代金がローン残高に満たない場合、その差額が「残債(のこりの借金)」として残ります。

この残債は通常、債権者(銀行やサービサー)との話し合いにより、「分割払い」または「債務整理による減額」で処理されます。

残債の仕組みや交渉の流れを知りたい方は、「任意売却後の残債はどうなる?払えない時の対処や時効について解説」をご覧ください。

任意売却後に取れる債務整理の6つの方法

任意売却を終えたあとの債務整理には、次の6種類の手続きがあります。

それぞれの特徴を理解し、自分の状況に最も合う方法を選ぶことが大切です。

| 方法 | 主な対象 | 特徴 | メリット | デメリット |

|---|---|---|---|---|

| 任意整理 | カードローン・無担保債務 | 弁護士が債権者と直接交渉 | 利息カット・返済軽減 | 住宅ローンには適用されない |

| 特定調停 | 個人債務(少額) | 裁判所が仲介して和解を促す | 費用が安い | 手続きに時間がかかる |

| 個人再生 | 住宅ローン以外の債務 | 裁判所の認可で最大90%減額 | 財産を守りながら再建可能 | 計画遂行に長期管理が必要 |

| 自己破産 | すべての債務 | 裁判所の免責で借金ゼロ | 返済義務が完全消滅 | 職業制限・財産処分あり |

| 時効援用 | 長期放置された債務 | 5年以上経過で支払い免除主張 | 費用負担が少ない | 債権者の請求があると無効化 |

| 債権放棄交渉 | サービサーなど回収会社 | 任意売却直後に行う減免交渉 | 実質的な債務圧縮が期待できる | 交渉力・実績が必要 |

① 任意整理:利息カットで返済を軽くする

任意整理は、住宅ローン以外の借金(カードローン・フリーローンなど)を対象に、弁護士や司法書士が債権者と直接交渉して返済条件を緩和する手続きです。

任意売却後に残った無担保債務の整理に向いており、金利をカットして3〜5年の分割返済計画を立てるのが一般的です。

- メリット:裁判所を通さず短期間で和解が成立しやすい

- デメリット:元金は減らず、完済までの負担は残る

- 信用情報への登録期間:完済または和解成立から約5年間

ローン残債が少額(100〜300万円程度)なら、最初に検討したい方法です。

関連記事:【事例】職業上の理由で自己破産できない人が任意売却で再建に成功

② 特定調停:自分で申し立てできる裁判所手続き

特定調停は、裁判所が債務者と債権者の間に入り、返済条件の調整を仲介する制度です。

弁護士費用が払えない方でも、申立費用が数千円で済むのが特徴です。

ただし、書類の準備や期日の出頭が必要で、専門知識がないとスムーズに進まないこともあります。

- メリット:低コストで法的効力のある和解が可能

- デメリット:手続きが煩雑で、全て自分で行う必要がある

- 信用情報への登録期間:調停成立または完済から約5年間

③ 個人再生:借金を最大90%減額できる

個人再生は、裁判所の認可を受けて借金を大幅に減額し、3〜5年で返済する計画を立てる手続きです。

住宅ローン以外の債務が対象ですが、任意売却後の残債にも適用できます。

たとえば800万円の残債がある場合、弁済総額を約240万円(5年間で月4万円程度)に圧縮できることもあります。

- メリット:自己破産を避けながら大幅減額ができる

- デメリット:再生計画を3〜5年完遂しなければならない

- 信用情報への登録期間:再生計画認可または完済から約5〜7年間

安定した収入があり、生活再建を目指す方に最も適しています。

関連記事:任意売却で個人再生後の再破綻を回避した名古屋市港区の事例

④ 自己破産:すべての借金をゼロにできる

自己破産は、返済不能と認められた場合に、裁判所の免責を得て借金を全額免除してもらう手続きです。

任意売却後の残債も含め、すべての債務が消滅します。

職業制限(士業・警備員など一部)や資産の処分義務がありますが、生活必需品や給与の一部は保護されます。

- メリット:借金が完全にゼロになる

- デメリット:信用情報への登録期間が長く、再出発まで時間がかかる

- 信用情報への登録期間:免責決定から約5〜10年間

関連記事:滞納4か月の住宅ローンを任意売却と自己破産で整理した立川市の事例

⑤ 時効援用:5年以上経過した借金を消す

最後の返済や請求から5年以上経過している場合は、「消滅時効の援用」により債務の支払い義務が消えることがあります。

ただし、途中で債権回収会社(サービサー)から督促が届いた場合や、支払いの一部を行った場合は時効がリセットされます。

- メリット:費用が少なく済む(通知書送付のみで済む場合も)

- デメリット:条件を誤ると逆に訴訟を起こされるリスクも

- 信用情報登録期間: 時効援用をして債権者が債務の消滅を正式に認めた場合は、行政書士などを通じた削除依頼で延滞情報が消えることもあります。 ただし、削除権限はあくまで登録元(債権者)にあり、対応状況によっては延滞記録が5年程度残るケースもあります。

※つまり、時効援用で債務自体は法的に消滅しますが、その後最大5年間は新規のローンやクレジット審査に通りにくい状態が続きます。

⑥ 債権放棄交渉:サービサーとの直接交渉で圧縮

任意売却後、債権がサービサー(債権回収会社)へ移った場合、分割払い(例:月1万円×10年)や一部放棄の交渉を行うことがあります。

この交渉は任意売却業者や弁護士の実務力により結果が大きく異なります。

過去の取引実績や「合理的な生活再建プラン」を提示できると、債権放棄率が上がる傾向にあります。

- メリット:裁判所を通さず柔軟な減免交渉が可能

- デメリット:実績のない業者では不利な条件になりやすい

- 信用情報への登録期間:和解成立から約5年間(任意整理と同等)

任意売却直後の対応としては、最も現実的かつ即効性のある選択肢です。

関連記事:離婚で競売寸前だった家を任意売却で救済。残債97%免除の成功事例

任意売却後に債務整理を検討すべきケース

- 任意売却後も請求や督促が止まらない

- リースバックや賃貸生活で家計が苦しい

- 延滞損害金が膨らんでいる

- サービサーとの分割交渉がまとまらない

このような場合、放置せず弁護士・司法書士への相談を検討しましょう。

任意売却後の債務整理を早期に行えば、残債を実質ゼロにできる可能性もあります。

【体験談】任意売却後の債務整理で生活を立て直したAさん

神戸市灘区:Aさん(仮名)

職業:会社員 / 年齢:42歳 / 家族:妻・子ども1人

任意売却後の残債+他債務:約1,000万円 → 自己破産で0円に

もともと無理をして組んだ住宅ローンでした。

子どもが高校受験を迎えたあたりからローン引落に入金が間に合わないことが続いたので、家を任意売却しようと考えました。

しかし、そん時は嫁ブロック(妻の反対)により、カードローンの任意整理を司法書士に頼んだのです。

任意整理自体はスムーズに通りましたが、住宅ローンの負担はそのままで、カードローンが使えなくなったので、すぐに行き詰まりました。

仕事が自営なので、日々の売り上げを生活費に回したことで、税金や仕事先への支払いができなくなり、ますます首を絞める結果になりました。

任意整理したところで何の役にも立たないことを思い知らされました。

妻は説得に応じるタイプではないので、伝えないまま住宅ローンを半年滞納し、競売予告を受けた時点で離婚申出を受ける覚悟で家を売ることを伝えました。

案の定、発狂に近い反応でしたが、もうどうしようもありません。

家は任意売却し、残ったローンと他の借金は1,000万円を超えたため、自己破産しました。

任意整理や任意売却をした以上、ローンは利用できないので、借金をゼロにするのが合理的だと思いました。

破産後、再就職を果たして貯蓄に励み、子どもに進学させてやれたので、その選択は間違っていなかったと思います。

詳細:夫婦の衝突と住宅ローン破綻。任意売却と債務整理で再起した神戸市灘区の事例

任意売却後の債務整理は「再出発の一歩」

任意売却は終わりではなく、再出発の第一歩です。

残債を整理し、生活を立て直すためには、状況に応じた債務整理の選択が欠かせません。

一人で抱え込まず、早めに専門家に相談して「次の一手」を見つけましょう。

LINE相談

LINE相談 メール相談

メール相談 資料請求フォーム

資料請求フォーム