2025/11/26(公開: 2019/09/04)

2025/11/26(公開: 2019/09/04)

住宅ローンの一括返済請求が来たけど払えない場合、住み続ける方法は?

住宅ローンの一括返済請求。これは、法的かつ経済的な「最終警告」です。この通知を無視し、そのまま放置すれば自宅は裁判所の競売にかけられ、強制退去を余儀なくされます。この記事では、なぜ一括返済を求められたのか、そして「払えない」状況から、ご自宅に住み続けるための解決策をお伝えします。

結論から言うと、任意売却と、それに伴うリースバックや親族間売買の活用が現実的です。もしくは、一発逆転の方法として、住宅ローン特則の認可を裁判所で受ける方法も紹介します。

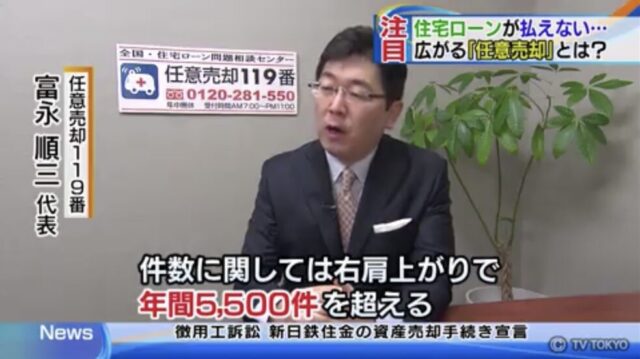

- この記事の監修者

- 富永 順三 任意売却119番・代表コンサルタント

- 宅地建物取引士

20年の経験を持つ専門家が、解決策を無料でご提案します。

住宅ローンの一括返済を求められる理由

住宅ローンを組む際、あなたと銀行との間では「金銭消費貸借契約」が結ばれています。この契約には、「もし〇〇という事態が起こったら、期限の利益を失い、残っているローンの全額を一括で返済しなければならない」という取り決めが必ず盛り込まれています。

この「期限の利益の喪失」こそが、一括返済請求の法的根拠です。具体的にどのようなケースで期限の利益を失うことになるのかを見ていきましょう。

住宅ローンを3か月以上滞納した

これが最も多く、皆さんが直面されているケースでしょう。

通常、銀行は1〜2ヶ月の滞納であれば、督促状を送るだけで済みますが、滞納が3〜6か月程度に達すると、「期限の利益の喪失」を通知する内容証明郵便が送られてきます。

住宅ローンを分割払いできる権利を「期限の利益」(きげんのりえき)といいます。ローン契約には、「返済を〇か月分滞納したら、この『期限の利益』を失います」という特約が必ずついています。この権利を失うことを「期限の利益の喪失」と呼びます。

この権利を失うと、銀行は「もうあなたを信用して分割払いを続けることはできません。契約に従い、残りのローン全額を一括で直ちに返済してください」と請求できます。

契約違反をした

ローンの返済自体は問題なくできていても、契約書に違反する行為があった場合も、一括返済を求められる可能性があります。

たとえば、ローン契約には「銀行の許可なく担保に入れた不動産(ご自宅)を、第三者に賃貸したり、譲渡したりしてはならない」という条項が盛り込まれていることが一般的です。

また、住宅ローンは、「自宅を購入し、そこに居住する」という目的に特化した融資です。そのため、契約時に申告した目的以外に借入金を使ったことが発覚した場合、契約違反となり、一括返済を求められることがあります。

一括返済請求を求められたら、分割払いに戻す交渉はできない?

原則できません(原則、の説明は後ほどします)。

一括返済請求は残金を全額すぐ支払え、という要求です。よって、ローン契約は破棄され、失効しています。失効している以上、分割には応じないため、残金を返さなければなりません。

住宅ローンの残金を全て一括で払えと言われても、それができるのならば滞納しないでしょう。できない請求をしているのではなく、差押える前の手順として、期限までにローン残金を全部支払ってください、さもなくば差押え(競売申立手続き)しますよ、という予告です。

この時点で、住宅を売却して住宅ローンを完済できるのであれば問題はありません。しかし、住宅の価値がローン残高を下回っているうえ、売却時にローン残高+仲介手数料などの売却費用-売却代金の差額が用意できないと、通常の売却はできないため、任意売却せざるを得なくなります。

一括返済請求を無視するとどうなる?

「どうせ払えないから」と請求書を無視し続けることは、最も危険な行為です。無視し続けた結果、どのような手続きが待ち受けているのかを知っておきましょう。

競売開始決定通知が届く

一括返済請求書に記載された期限を過ぎても返済されない場合、保証会社や債権回収会社は、裁判所に対して不動産の「競売(けいばい・きょうばい)」を申し立てます。

競売が申し立てられると、裁判所からあなたへ「担保不動産競売開始決定通知」という非常に重要な書類が届きます。

この通知が届いた後は、原則として競売の手続きは止まりません。専門家への相談は、この通知が届く前に済ませる必要があります。

信用情報(ブラックリスト)への影響

住宅ローンの滞納が始まると、あなたの信用情報にはその事実が記録されます。いわゆる「ブラックリストに載る」状態です。

滞納が3ヶ月以上続くと、事故情報として登録されます。この情報は、ローンを完済してから約5年間は残り続けます。

ブラックリストに載ると、新たな住宅ローンはもちろん、車のローンやクレジットカードの新規作成・更新も難しくなります。この影響は、一括返済請求の有無に関わらず、滞納が続いた時点で発生してしまいます。

一括返済請求が来ても、すぐに家を失うわけではない

一括返済請求が届いてから家が競売で売却されるまで、半年から1年程度の期間がかかります。

- 一括返済請求が届く:滞納5~6ヶ月目

- 競売開始決定通知が届く:請求から約2~3ヶ月後

- 現況調査、評価が行われる:決定通知から約1~2ヶ月後

- 入札が開始される:決定通知から約4~6ヶ月後

- 買受人に引き渡される:入札終了後、約1~2ヶ月後

この猶予期間を、「ただ待つ期間」にしてはいけません。この間に、「任意売却」や「個人再生」といった家を守るための具体的な行動を起こす必要があります。

▶ 関連記事:住宅ローンを払えないとどうなる?9つの解決策で大切な家を守る

一括返済請求が払えない場合、3つの対処法がある

一括返済請求書に記載された金額を払うのが難しい場合、どのような選択肢があるのでしょうか。家を守るための具体的な方策を3つ紹介します。

1.家族からの資金援助を検討

「家族や親族から資金を借りて一括返済する」ことが可能であれば、これが最も迅速な解決策となります。住宅ローン残債を一括で完済してしまえば、家は守られます。

2.任意売却で住み続ける(買戻し・親族買い取り)

「家は手放したくないが、一括返済はできない」という方に、競売を回避しつつ家を守るために検討していただきたいのが「任意売却」と、それに伴う「リースバック」や「親族間売買」の活用です。

任意売却とは、競売にかかる前に、債権者(保証会社など)の合意を得て、市場価格に近い金額で家を売却することです。競売よりも高く売れるため、家を売った後の残債(借金)が少なくなります。

▶ 関連記事:任意売却とは?

任意売却+買戻し(リースバック)で住み続ける

これは、いったん第三者(投資家や親族など)に家を買い取ってもらい、その買い取った相手に賃料を支払う形で、引き続き家に住み続ける方法です。

将来、資金的な余裕ができた時に、買い取った相手から家を「買い戻す」ことを前提に契約を結びます。

リースバックについては「リースバック・住宅ローン困難のまま住み続ける 」をご覧ください。

3.一発逆転への望み:個人再生で住宅ローン特則を使う

先ほど「原則」と断った理由とその内容について説明します。住宅ローン契約が破棄されても、ローンの巻き戻しを希望する場合、個人再生の「住宅ローン特則(とくそく)」を活用すれば、叶うことがあります。これは弁護士や司法書士に依頼し、裁判所を通じて行います。

住宅ローン特則とは、住宅ローン以外の借金(カードローン、キャッシングなど)は大幅に減額しつつ、住宅ローンだけは今まで通り、またはリスケジュールした条件で支払い続けることができるものです。

代位弁済から6か月以内に個人再生手続き開始の申立てをした場合、代位弁済がなかったことになり、ローンの巻き戻しを図れるものとなっています。

住宅ローン特則は、つぎの4種類あります。

A:期限の利益の回復(ローンの巻き戻し)

滞納しているローンの元金と遅延損害金を分割で支払うもの。期間は原則3年間ですが、最大5年までの支払いを認められることがあります。この期間は、元々の住宅ローンの支払い金額も合わせて支払いますので、注意してください。

B:最終支払期限延長型(リスケ)

Aは認められてもかなり過酷な支払いスケジュールとなります。そのため、支払期間延長が認められることがあります。最長で10年延長できる可能性があります。リスケジュールと同じ効果があるわけです。よって、毎月の支払い額を減額できるわけです。ただし、完済年齢が70歳となっているので、もともと70歳以上でローンを組んでいる場合は援用できません。

C:元本据え置き型

Bのリスケジュールでも支払いが難しい場合、「元本据え置き」という方法があります。往々にして個人再生をする方は、住宅ローン以外にも種々の借金がありがちです。その支払いに加えて、住宅ローンの支払いするのは、負担が大きいは、弁済期間中の住宅ローンを元本の一部または利息のみを支払っていける、という方法があります。

D:交渉

上記以外の特則で住宅ローン債権者の同意を得ることもあり得ます。例えば、返済期間をもっと延長する、ボーナス払いをなくす、などです。

まとめ

住宅ローンの返済が長期間滞ると、契約上のルールにより金融機関は借入者に対して「残りのローンをまとめて払ってください」という通知を出します。これを放置すると、競売手続きが進み、自宅の売却が強制的に行われます。とくに「期限の利益喪失」の連絡を受けた後は、住み続けたい場合ほど早急な対応が必要です。

任意売却119番では、住宅ローン滞納に関する相談を年間3,000件以上お受けしており、状況ごとに適した対処法で解決してきました。「一括返済を求められたけど払えない」「返済できないけど、家に住み続けたい」という方はご相談いただければと思います。

LINE相談

LINE相談 メール相談

メール相談 資料請求フォーム

資料請求フォーム